作者 | 肖飒团队 来源 | 零壹财经专栏

近日有诸多贷款中介机构、助贷机构及导流机构向飒姐团队咨询助贷、信息导流业务中的法律风险,在这一过程中,飒姐团队总结了部分具有共性的实务问题,集结成“助贷企业法律风险实务问与答”,帮助相关企业厘清自己的业务风险,各位老友如有任何相关法律服务需求也可随时私信飒姐团队。

01

问:我们企业由于要做助贷业务,手中有很多客户信息,我们国家对于个人信息保护的法律规定有哪些?助贷公司有哪些业务行为存在侵犯信息安全的情况?如何做到合规?

答:《民法典》规定,任何组织或者个人需要获取他人个人信息的,应当依法取得并确保信息安全,不得非法收集、使用、加工、传输他人个人信息,不得非法买卖、提供或者公开他人个人信息。

《刑法》第二百五十三条规定,违反国家有关规定,向他人出售或者提供公民个人信息,情节严重的属侵犯公民个人信息罪。

《侵犯个人信息犯罪司法解释》第二条规定,违反法律、行政法规、部门规章有关公民个人信息保护的规定的,应当认定为刑法第二百五十三条之一规定的“违反国家有关规定”。

第三条规定:向特定人提供公民个人信息,以及通过信息网络或者其他途径发布公民个人信息的,应当认定为刑法第二百五十三条之一规定的“提供公民个人信息”。未经被收集者同意,将合法收集的公民个人信息向他人提供的,属于刑法第二百五十三条之一规定的“提供公民个人信息”。第四条规定,违反国家有关规定,通过购买、收受、交换等方式获取公民个人信息,或者在履行职责、提供服务过程中收集公民个人信息的,属于刑法第二百五十三条之一第三款规定的“以其他方法非法获取公民个人信息”。

由于贷款行业竞争激烈,具有优质的个人信息数据资源是贷款中介的核心竞争力,即对有贷款需求、同时符合资方要求的合格借款人的信息有全面的把握。因此,部分贷款中介公司可能会通过购买数据或利用技术抓取数据的方式获取此种数据资源,并根据相关个人信息进行中介服务推销。此举具有一定侵犯个人信息安全之嫌。

针对提问者关切的合规问题,我们建议:①贷款中介公司应通过合法途径收集个人信息,例如在天眼查、企查查等网站的公开渠道获取客户信息。②如若买卖、提供或者公开他人信息,必须获得个人信息所有者的单独同意,并存留相应同意依据以应对后续可能的风险。

假如企业已经涉嫌侵犯公民个人信息罪,若行为人系初犯,全部退赃,并确有悔罪表现的,可以认定为情节轻微,可以决定不起诉或者免予刑事处罚;确有必要判处刑罚的,也应当从宽处罚。因此如果触犯本罪,态度好、退赔多、退赔早也有免予刑事处罚的可能。

02

问:贷款中介企业应当以何种名义收取费用?法律规定的收费合理区间/收费标准是什么?

答:贷款中介公司一般以贷款服务费或咨询费的名义收取费用。目前法律并没有对该类费用的合理区间进行明确规定,《民法典》第九百二十八条及第九百六十三条仅就支付报酬进行了原则上的规定,第九百二十八条规定,受托人完成委托事务的,委托人应当按照约定向其支付报酬。第九百六十三条规定,中介人促成合同成立的,委托人应当按照约定支付报酬。

依据一般法律原则,只要是完全民事行为能力人之间,基于真实意思表示约定的服务费均应受到法律保护。获得法院支持的费用区间一般在3%-6%,即在此区间,有证据证明帮助借款人贷款成功,而且合同约定明确,法院一般会支持中介的诉讼请求。当收费标准超过10%,对该标准的合理性判断存在一定争议。在此情况下,已经收取的费用,部分法院要求中介退还一定费用,有的法院参照房屋买卖中介费的标准支持中介费,也有法院对15%的服务费予以支持。

从常理上讲,除非中介能证明为办理该贷款付出的金钱、人力、物力等成本确实很高,否则很难获得法院支持。

同时,若贷款中介公司提供的业务超出经营范围,有可能涉嫌非法经营。认定非法经营的一个核心指标是年利率是否超过36%,该利率包括正常支付的利息和被认定为砍头息的服务费、中介费、咨询费等其他费用。

此外,以服务费形式变相取的高额利息不受法律保护。最高人民法院《全国法院民商事审判工作会议纪要》,其中关于变相利息的认定问题的规定如下:51.【变相利息的认定】金融借款合同纠纷中,借款人认为金融机构以服务费、咨询费、顾问费、管理费等为名变相收取利息,金融机构或者由其指定的人收取的相关费用不合理的,人民法院可以根据提供服务的实际情况确定借款人应否支付或者酌减相关费用。该规定虽然规范的是金融机构,但对个人放贷也有参考价值。

最后我们列出法院相关判决例做以参考。

(2021)京02民终5469号、(2020)沪02民终11365号(支持3%)

(2021)湘0204民初1517号(支持5%)

(2021)川0105民初5156号(支持15%)

(2021)粤01民终18363号(不支持1%+18%)

03

问:客户对于贷款服务内容、收费标准、权利和义务的确认,以何种形式确认是有效的?

答:《民法典》第四百九十六条规定,采用格式条款订立合同的,提供格式条款的一方应当遵循公平原则确定当事人之间的权利和义务,并采取合理的方式提示对方注意免除或者减轻其责任等与对方有重大利害关系的条款,按照对方的要求,对该条款予以说明。

一般情况下,客户签署书面合同及捺手印,即确认贷款服务内容、收费标准及权利义务。但是对于格式条款,贷款中介方需要尽相关提示及说明义务。

此外,在具体的贷款中介业务流程中,除了签署书面《贷款服务合同》,可以进一步确认及证明中介提供了服务的文件有:《融资顾问需求确认单》《融资顾问服务进度报告单》《融资顾问服务成交确认单》《垫付费用清单》《授权委托书》等。通过客户这一系列文件的签署,以尽可能确认其对贷款服务内容、收费标准、权利义务的确认。

04

问:贷款导流机构的营销内容法律法规是如何规定的?有哪些红线?

答:第一,根据《金融产品网络营销管理办法(征求意见稿)》(下称《营销管理办法》)第七条之第二款、第八条之规定,作为导流平台首先应当保障所使用的宣传内容是经金融机构审核确定的,不得擅自变更营销宣传内容。

第二,营销宣传内容应当与金融产品合同条款保持一致,包含产品名称、产品提供者和销售者名称、产品备案或批复信息、产品期限、功能类型、利率收费、风险提示、限制金融消费者权利和加强金融消费者义务的事项等关键信息,不得有重大遗漏。

第三,网络营销宣传内容应当客观、真实、合法,不得包含《营销管理办法》第九条所规定的禁止事项,如引用不真实、不准确或未经核实的数据和资料、明示或暗示资产管理产品保本、承诺收益、限定损失金额或比例等。最后,对金融消费者具有重要影响的利率、风险提示、限制金融消费者权利和加强金融消费者义务的事项等关键信息要保证完整性,同时导流平台在宣传时应当避免使用鼓励或暗示金融消费者超前消费、冲动消费的宣传用语。

第四,如果宣传内容违反了相关规定,包含了虚假、欺诈、不真实、不准确或未经核实的信息,市场监管部门可依据《广告法》《反不正当竞争法》予以处罚,情节严重的,最高可罚200万元罚款并吊销营业执照。

按照严格解释,导流平台开展金融产品网络营销的边界可能被限缩在品牌宣传、产品信息展示、链接跳转等“产品展示”的范围内,即“展示介绍金融产品相关信息或金融机构业务品牌,为消费者购买金融产品提供转接渠道”。

飒姐团队再次提醒各位,未经金融管理部门批准,导流平台不得介入或变相介入金融产品的销售业务环节,包括但不限于就金融产品与消费者进行互动咨询、金融消费者适当性测评、销售合同签订、资金划转等,不得通过设置各种与贷款规模、利息规模挂钩的收费机制等方式变相参与金融业务收入分成。

05

广义上的助贷市场当前主要包括三种业务模式,也就是“获客+风控”的传统助贷模式、仅提供“营销获客”服务的纯导流模式、依靠技术输出帮助金融机构提高信贷服务能力的业务模式。以上三种业务模式所面临的法律风险与法律问题虽有相似之处,但又存在部分细节上的差异,飒姐团队在“问与答”环节仅就一般的共性问题予以解答,给与相关企业一般性的参考,如各位需要客制化的合规法律服务,欢迎私戳飒姐团队。

版权声明

本文仅代表作者观点,不代表零壹财经立场。

本文系作者授权零壹财经发表,未经许可,不得转载。

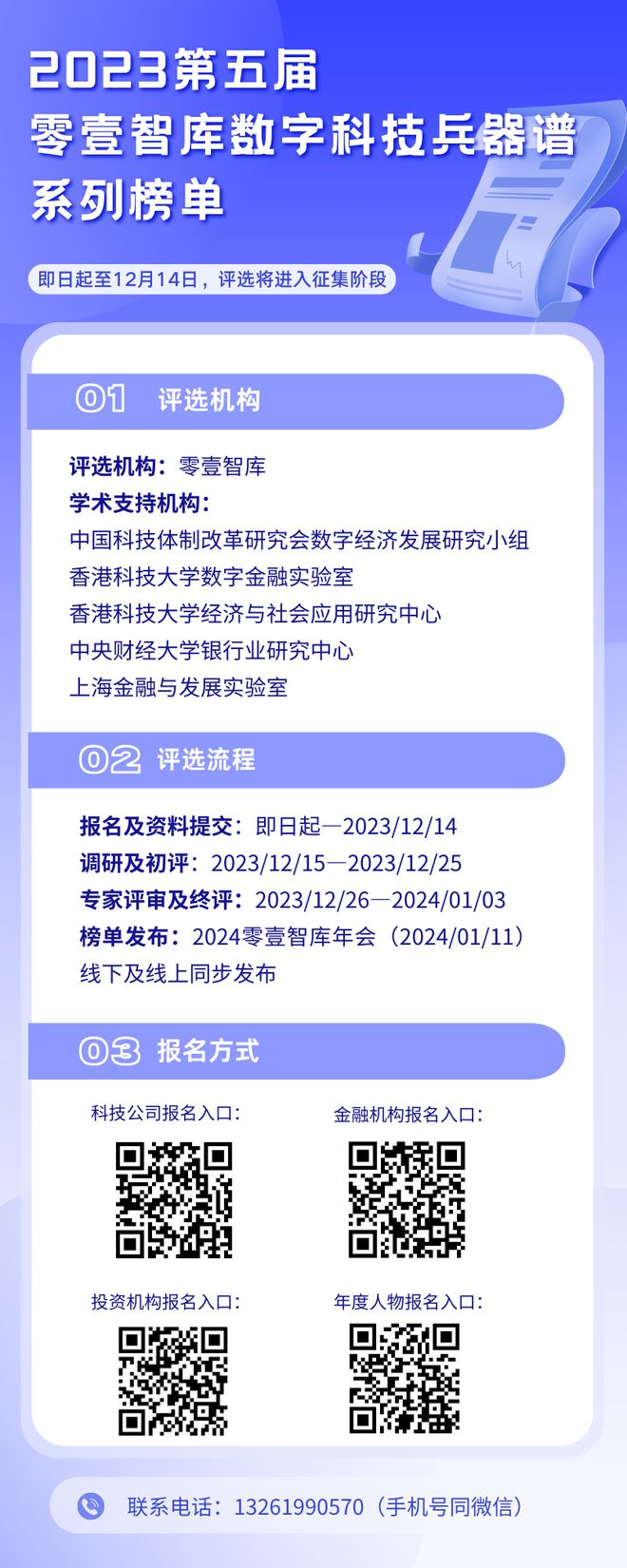

第五届“零壹智库数字科技兵器谱”系列榜单及品牌征集

2024零壹智库年会将以“数字生产力,经济新动能”为主题,发布《中国数字经济发展指数报告2023》,全面呈现中国数字经济发展动态。

至12月14日,评选将进入征集阶段。如果您有意向,请扫二维码留下您的信息,我们期待您的踊跃自荐和推荐:

报名及资料提交:至2023/12/14截止

调研及初评:2023/12/15—2023/12/25

专家评审及终评:2023/12/26—2024/01/03

榜单发布:2024零壹智库年会(2024/01/11)线下及线上同步发布

科技公司报名入口

https://www.wjx.cn/vm/OtwHYYy.aspx#

金融机构报名入口

https://www.wjx.cn/vm/hlYwbT0.aspx

投资机构报名入口

https://www.wjx.cn/vm/wnPN2jl.aspx

年度人物报名入口

https://www.wjx.cn/vm/exBefG0.aspx