有投资者朋友问了挖掘基一个问题:“能不能先卖出,跌完了再买回来?”乍一听,这如意算盘打挺好啊,一卖一买两笔操作后,躲过了下跌还降低了持基成本。但再一细琢磨,根本不是这么回事。挖掘基给你捋一捋。

首先,“卖出基金再买入”这一做法的关键点有三个:1)觉得目前是相对高点2)觉得之后会跌出相对低点3)长期来说还是看好这只基金的,所以打算未来再买入。

针对不同的情况,挖掘基可能会给出不同的建议,往下看。

落袋为安型

第一种可能性是基金涨了一段时间,达到了自己事先设置的心理止盈区间,比如15%左右,所以打算先落袋为安,之后寻找合适时点再次入场。合理止盈是没问题的,风险点在于之后还能不能接得回来,也就是能否找到合适的入场时点。

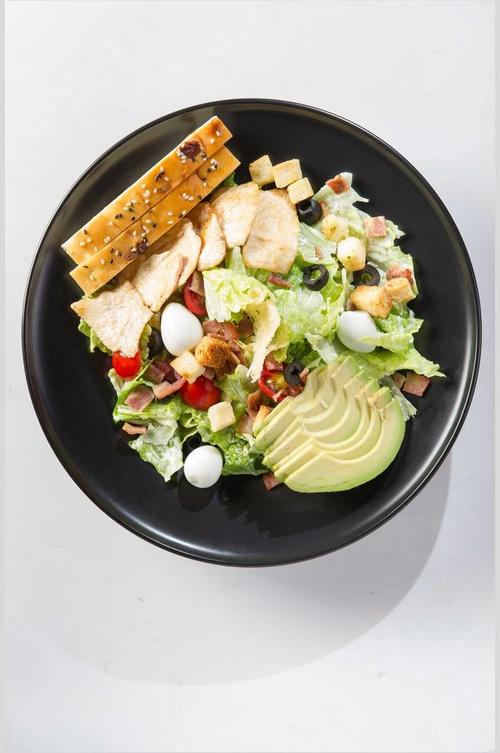

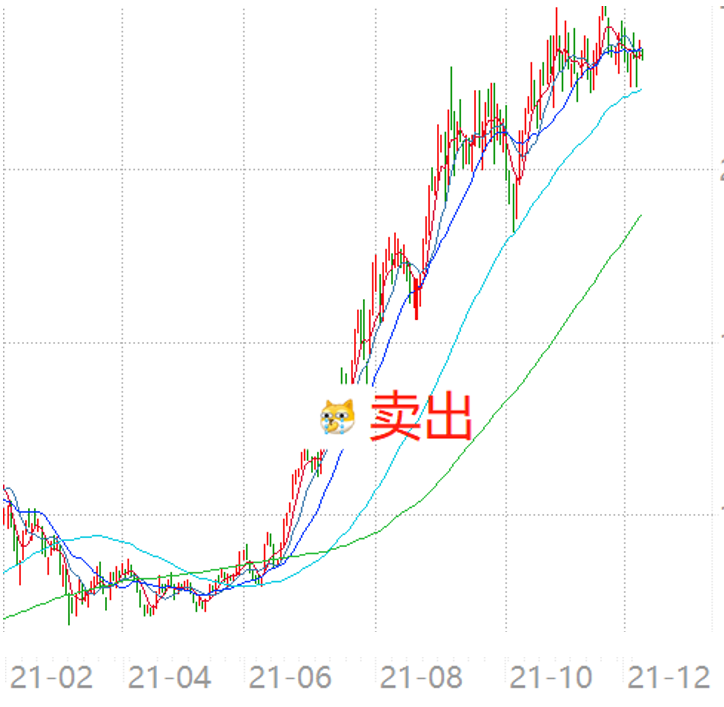

举个栗子,这是一只新能源主题基金今年2月份至今的走势图。

(仅供示例,过往不预示未来表现)

有一位投资者4月份入场,入场后基金一路涨,涨到了7月份这位投资者急于落袋,同时也担心后面会有调整风险,于是合计了一番后把基金给卖了,打算之后再找机会重新入场。

结果这一卖,就再也没能回来。这只基金涨呀涨,长期趋势一直往上走,即便短期有调整,入场成本也始终高于卖出时点,低价卖、高价买实在是反人性,难以下得去手。

所以说,合理止盈的投资者要做好可能踏空后市大级别行情的准备,一方面要对行情保持时时关注,另一方面止盈前一定要做好投资预案,确定卖出后再度进场的时点。

“跌怕了”型

第二种可能性是基金已经跌了一段时间,但你预测目前并不是底部,之后还会再跌,这段下跌调整的时间里你每天吃不下饭睡不着觉,想想基金就难受,想要赶紧清仓,不再受心理折磨,等到跌完了再买入。

这个时候挖掘基的建议是重新进行风险收益水平测试,看看这只基金的风险收益特征是否与自己匹配,如果不匹配,可以适度减仓,调整到让自己能够睡得着觉的程度;如果匹配,并且经过分析判断自己还是长期看好这只基金的,那么现在正是捡便宜筹码的机,可以通过适度补仓来摊平成本。

一种是“先下车等调整一段时间后再上车”,一种是“在车上边跌边补仓”,哪种更划算?有些投资者完全想不明白为什么下跌补仓能帮助扭亏为盈。我们可以在假设未来一段时间基金确实会跌的前提下来算一下(不考虑手续费等)。

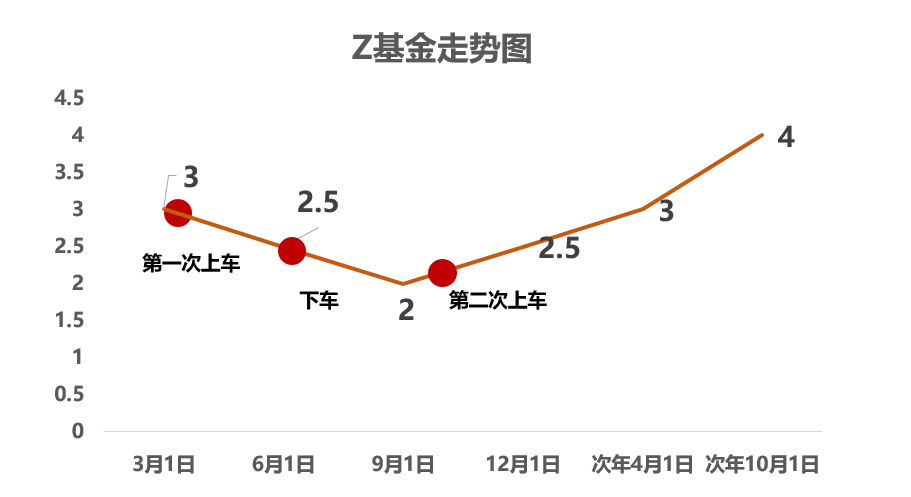

比如基金Z的走势图抽象简化之后是这样的,净值及对应时间如图。

前提都是在3月1日买了1万块钱的Z基金,得到的份额是10000/3=3334。

先来看“先下车等调整一段时间后再上车”的情况。假设跌到2.5的时候下车了,那么此时亏损为3334*0.5=1667元。卖出之后基金继续下跌,按照计划需要寻找时机再度入场。由于没有人能准确预测市场最低位,我们用较为理想的情况,就是在底部区间内买入,比如说跌到左侧的2.2或者涨到右侧的2.2时入场,重新买入1万块,得到的份额都是10000/2.2=4545。之后一直持有到次年的10月1日,此时手里基金价值为4545*4=18180元,去除掉1万块钱的成本和1667元的亏损,浮盈大概是6513元。

再来看一看净值跌到2.5的时候不下车反而越跌越买,按比例补仓会是什么情况。假设从净值2.5时开始每跌5%我们就补仓2500元,那么我们在净值跌到2.38 、2.26 、2.14 和2.04的时候都要补仓,每次得到的份额分别为1052、1108、1166、1227。之后也是持有到次年的10月1日,此时手里基金价值为(3334+1052+1108+1166+1227)*4=31548元,去掉2万元的成本,浮盈大概为11548元。虽然多了些本金投入,但比先下车后上车挣的钱要多5000多块。(以上仅作为案例分析使用,非真实回测数据)

由于我们用的是较为理想的情况,再次上车时点选择了底部区间来计算。但是现实中大多数情况是抄底抄到了半山腰,或者等到市场热度已经起来了才开始追涨,能够买在底部区间也有一定难度,所以现实中“不下车边跌边补仓”的优势可能会更明显。当然每只基金的涨跌情况都不一样,也有可能基金出现更大跌幅,或者涨的更好,还是需要具体问题具体分析。

择时交易型

第三种可能性,这类投资者比起基金的配置型机会,更看重交易型机会,也就是单纯只是想要高卖低买赚差价。这就是我们常说的“择时交易”,但择时又谈何容易呢?成功的择时交易需要做对两次,首先,在我们卖出之后,市场必须有进一步的下跌空间,并且下跌后我们必须在更低的点位上有买入的动作。两次研判只要错一个,整个择时交易就会失败。

上海在2020年6月的一则中测算发现:选择择时的绝大部分产品投资者回报都落后于产品收益。当市场环境越复杂时,择时的成功率越低,甚至择时创造的正回报水平远小于它造成的业绩拖累。(来源:《上海基金专题:投资者择时效益分析》)

事实上,投资中择时并没有想象中那么重要。如下图所示,无论是散户、还是机构投资者,择时收益都为负,但机构投资者通过选股,仍然实现了较为可观的整体收益。

退很多步来讲,即便高低点判断都是对的,还要关注来回的摩擦成本和巨大的心理成本,比如场外基金的申赎费用。因为摩擦成本的存在,即便择时交易有一定的成功概率,也很容易变为零和博弈甚至负和博弈。还有,在择时的过程中,心理成本也是大家忽略掉的,过度关注短期的市场,会让你的心情随着K线图的高低而起伏,让精神陷入疲惫、紧张、懊丧、焦虑,简直是得不偿失。

钱有它用型

除了以上三种情况,还有一种情况是突然急需一笔钱,不得不赎回基金,等到之后有闲钱了再来入场。这一类型还能细分出各种情况,具体如下:

1)急事需要用钱,比如家里的老人孩子突然要用钱,铁磁儿遇到点事来借钱,而手里正好没有其他钱。这种情况就是没办法,十万火急了不得不赎基金,客观条件限制,没有什么回旋的余地,只能赎。赎回了之后也要记得随时注意市场表现,手头宽松了后寻找合适时机再度入场。

2)有了“更好的”选择。这种情况的投资者,请说清楚,都21世纪了,还有什么比公募基金更好的投资选择?

买房?如果是刚需,那OK,但如果是炒房,那还是建议再考虑一下。房住不炒的大背景之下,10月份70个大中城市中超七成新格环比下跌,二手房超九成环比下跌。过去15年,普通年化收益(18.71%)完胜部分一线房价(11.62%)。

炒股?上交所交易数据来看:个人投资者,从2016年1月-2019年6月的统计区间,无论资金体量如何,但账户年化收益均为负值,只有机构投资者和公司法人投资者单账户实现了平均正收益。如果真的非要炒股,千万不能听信他人或盲目投机,因为大家最终只能赚到自己认知范围内的钱。

买理财产品?现在理财的收益基本上也就是3%-5%左右,难以跑赢真实通胀率。况且刚兑打破后,理财也不再能承诺“保本保收益”。

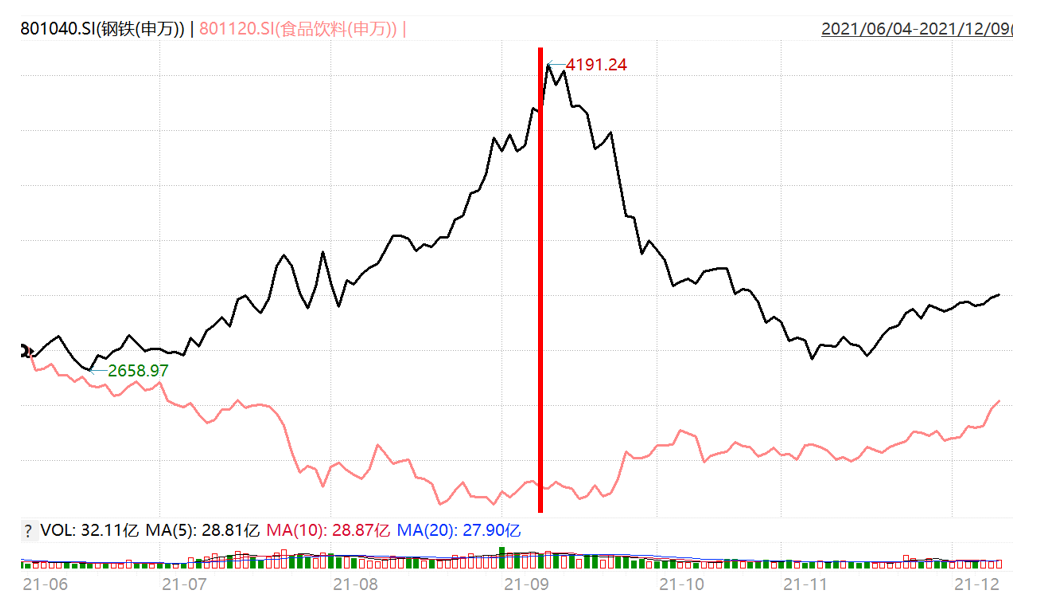

转去买其他基金产品?有一个朋友9月初看到钢铁板块涨的好,非要赎回一直在调整的去买钢铁,结果买入没多久,钢铁就画风一转开始跌,反而开启了一波行情,成为了九月初至今申万28个行业里涨的最好的。没想到吧,不专一在前,因此被绿得发光。

指数历史业绩不预示未来表现,不代表投资建议。

各种不同情况下能否“先卖出基金,跌完了再买回来”,挖掘基都给出了大家答案。你是属于哪一种呢?

最后借用一句指数基金之父约翰·博格的话:“永远不要离开股市,然后认为你可以回来,因为你的情绪会完全击败你。”经济发展良好的经济体,其股市从长期看也一定不会差。对后市有信心就是了!(文章来源:)